Venturebranchen i knæ: Danske investeringer halveret på ti år

De danske ventureinvesteringer er aldrig kommet op på niveau efter finanskrisen. DI og iværksætterne udtrykker bekymring. Lyspunktet er, at venturefondene tilsyneladende har lært at tjene penge på deres investeringer. Men præmien lader vente på sig.

Simon Lund Christiansen

Journalist på Inside BusinessDen globale økonomi er tilbage på sporet efter finanskrisen, og investeringslysten i de højrisikable vækstvirksomheder burde derfor også være taget til. Men i dag, knap ti år efter krisen, har det danske marked for venturekapital endnu ikke formået at rejse sig.

Investeringerne, både målt på antal og beløb, har stabiliseret sig på et lavt niveau sammenlignet med tidligere, og det er dårligt nyt for både vækstvirksomhederne og samfundet generelt.

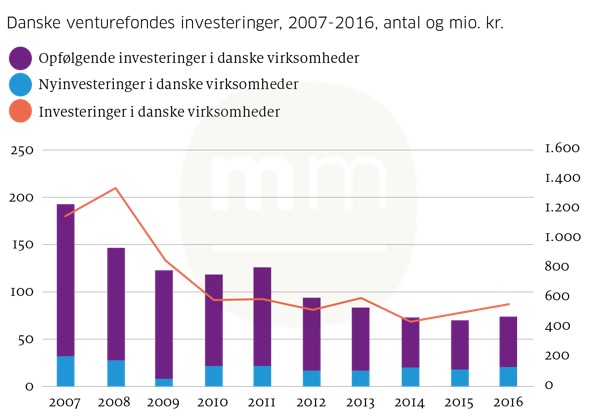

InsideBusiness har bedt Vækstfonden om en oversigt over de seneste års ventureinvesteringer, og den viser, at de danske fondes investeringer i Danmark er mere end halveret i løbet af de sidste 10 år. Fra at investere godt 1,2 milliarder kroner i danske vækstvirksomheder i 2007 investerede de danske venturefonde kun 565 millioner kroner i Danmark i 2016. Et niveau, der har ligget mere eller mindre stabilt i snart 7 år. Se figur 1.

Udviklingen giver anledning til bekymring i DI, mens bestyrelsesformanden i Dansk Iværksætterforening (DIF) Peter Kofler kalder opgørelsen tankevækkende.

”Min umiddelbare tolkning er, at det ikke går så godt for dansk iværksætteri, som vi alle sammen går og bilder os selv og hinanden ind. Vi kan se det på nyetableringer, vi kan se det i OECD-målinger, og det er nok også den tendens, vi ser i de tal,” siger Peter Kofler.

Venturefondenes investeringsniveau i Danmark står i skarp kontrast til mange af de anekdoter, der gentages i investor- og iværksættermiljøerne. Her taler man i dag om Danmark som iværksætternation og om risikovillig kapital som en voksende størrelse, senest gentaget af Vækstfonden selv i sin markedsanalyse fra september i år.

”Men når jeg hører derude, at kvaliteten af iværksættere er blevet bedre, så ville jeg også have en forventning om, at der var flere venturekroner i omløb,” siger Peter Kofler.

Samme undren møder man hos Kent Damsgaard, der er vicedirektør i DI.

”Det får sådan set også (alarmklokkerne, red.) til at ringe hos os. Man skal jo også se på, hvad der kan være af bagvedliggende makroøkonomiske forklaringer, men når vi ser på de enorme mængder af succesfulde

startups og små og mellemstore virksomheder med stort vækstpotentiale, vi har, så burde der være rig mulighed for at finde mange gode cases i Danmark dag. Derfor bør der også være et marked for, at danske fonde investerer mere i Danmark,” siger Kent Damsgaard.

Venturefondenes darwinisme

Antallet af nyinvesteringer og ikke mindst antallet af venturefonde på markedet er også reduceret de seneste år. Det sidste er en vigtig del af forklaringen på, at danske fonde investerer i færre danske virksomheder, end hvad de har gjort historisk, fortæller Vækstfondens analysechef, Ditte Rude Moncur.

”Nu er vi nede på et markant lavere antal fonde i Danmark, som også foretager færre investeringer, end vi har set historisk. Men man kan sige, at det sker på et niveau, hvor vi til gengæld ser en mere bæredygtig udvikling,” siger Ditte Rude Moncur.

’Right-sizing’ og ’shake-out’ er branchens ord for markedsdarwinisme, hvor tabsgivende fonde må lade livet for at give plads til dem, der kan skabe afkast. Analysechefen oplyser, at man hos Vækstfonden ikke kun ser på, hvor meget der investeres, men også om det er de rigtige virksomheder, der får penge.

”Så de på sigt kan blive ved med at rejse penge og sikre, at der er kapital til næste generation af virksomheder,” siger hun.

Antallet af aktive danske fonde er i perioden reduceret fra 26 til 16, mens den forvaltede kapital ligger godt 3 milliarder kroner under 2007-niveau.

Hos venturefondenes brancheforening, DVCA, og Vækstfonden lyder det afdæmpende, at markedet for venturekapital er blevet internationaliseret, og at faldet i danske investeringer opvejes af kapital fra udenlandske fonde. Her er bekymringen således til at overse.

Problemet er bare, at ingen ved, præcis hvor meget kapital der kommer ind fra udenlandske venturefonde.

Vækstfonden selv anslår, at udenlandske fonde står for 40 procent af de samlede ventureinvesteringer i Danmark; en andel, der siden 2010 stort set ikke har bevæget sig. Men det tal kommer fra den europæiske organisation for investeringsfonde, EVCA, og er behæftet med så stor usikkerhed, at Vækstfonden selv ikke tør sætte beløbsstørrelse på.

At danske fonde investerer massivt i udenlandske virksomheder, er der imidlertid ingen tvivl om. Men den udvikling drives primært af de pengestærke venturefonde under henholdsvis Novo og Lundbeck. De to fonde, som stort set udelukkende investerer i udenlandske life science-selskaber, kan kun med god vilje regnes for egentlige danske venturefonde.

Vækstfondens opgørelse viser, at danske fonde investerede i alt 2,6 milliarder kroner i udenlandske virksomheder i 2016 – godt 80 procent af den samlede venturekapital. Heraf stod Novo Holdings og Lundbeckfonden Ventures for langt over 2 milliarder kroner.

Tager man Novo og Lundbeck ud af ligningen, lagde de danske venturefonde omkring 30 procent af den samlede kapital i udenlandske virksomheder i 2016. Et fald i forhold til 2011, hvor andelen var 50 procent.

Internationaliseret venturemarked

Men hos DVCA fastholder man, at det danske venturemarked er blevet mere internationaliseret, og at Danmark i øvrigt klarer sig godt i den internationale konkurrence.

Jannick Nytoft, adm. direktør i DVCA, afviser, at man kan drage konklusioner om venturekapitalen i Danmark ved at fokusere på de danske fondes investeringer i Danmark.

”Når du ser på de danske tal, får du kun en del af billedet. Hvis du skal have et relevant tal at sammenligne med, skal du også have udenlandsk kapital med,” siger Jannick Nytoft.

EVCA, som laver opgørelsen, skriver selv, at deres tal er forbundet med meget stor usikkerhed?

”Jo, men problemet er, at du ikke kun kan fokusere på den ene halvdel af ligningen. Du er nødt til at have den anden halvdel med, ellers får du ikke et relevant resultat.”

EVCA’s opgørelse viser et fald på mere end 50 procent i investeringsaktiviteten i Danmark siden 2007. Dog – ligesom for de danske fondes investeringer – med et svagt plus fra 2015.

For DI og danske virksomheder er det imidlertid mindre vigtigt, hvor pengene kommer fra, så længe de er der, fortæller Kent Damsgaard.

”Når vi har set de her startups, som virkelig har vist flotte vækstrater og nogle år senere ligger i udlandet med udenlandsk kapital, så er det typisk, fordi de ikke har kunnet få adgang til risikovillig kapital i Danmark. Men de har så kunnet få den ved at rykke ud af landet og placere sig et andet sted,” siger Kent Damsgaard, der gerne ser, at flere udenlandske venturefonde lægger penge i det danske marked.

Iværksætterformand Peter Kofler er mere skeptisk.

”Jeg var selv tæt på Zendesk, da de først flyttede til Boston, og det var simpelthen et krav fra deres ventureinvestor, at de flyttede. Så det er lige præcis der, det gør allermest ondt på samfundet,” siger han.

Vækstfondens analysechef mener, at vi nu går lysere tider i møde. Flere nye fonde er rejst i 2017, og de etablerede er langt om længe begyndt at give afkast. Håbet er, at det vil vække de pengestærke investorers interesse og sætte gang i investeringslysten igen.